- Trang chủ

-

/ Chiến lược giao dịch giữa Supertrend và MACD

Chiến lược giao dịch giữa Supertrend và MACD

03/06/2024

7,762 lượt đọc

Chiến lược kết hợp giữa chỉ báo Supertrend và MACD đã chứng minh được hiệu quả vượt trội trong việc xác định các tín hiệu mua và bán. Với tỷ lệ thắng trên 65% và hệ số Sharpe trên 1, chiến lược này không chỉ mang lại lợi nhuận cao mà còn đảm bảo sự ổn định so với mức độ rủi ro. Đặc biệt, khi áp dụng vào các cổ phiếu có xu hướng rõ ràng như GVR, FPT, MWG, chiến lược đã báo tín hiệu trung bình từ 48 đến 61 lệnh trong giai đoạn 2014 - 2024, cho thấy khả năng tận dụng xu hướng và động lượng thị trường một cách hiệu quả.

1. Giới thiệu về chỉ báo Supertrend

Chỉ báo supertrend là một công cụ giúp xác định sự biến động lên, xuống của thị trường và biến động thay đổi giá thị trường. Không chỉ vậy, Supertrend còn dự báo được các điểm đảo chiều xu hướng từ đó giúp nhà đầu tư có các điểm dừng lỗ hợp lý để bảo toàn số vốn của mình.

Trên các biểu đồ chỉ báo supertrend sẽ được thể hiện rõ 2 màu:

- Đường màu xanh lá (Hay còn gọi là đường Uptrend): Có nghĩa là báo hiệu xu hướng là tăng, nhà đầu tư nên mua vào.

- Đường màu đỏ (Hay còn gọi là đường Downtrend): Có nghĩa là báo hiệu xu hướng giảm, nhà đầu tư nên bán ra.

Tùy thuộc vào các đường màu xanh, màu đỏ lên xuống khác nhau mà thị trường sẽ có sự biến động khác nhau. Các nhà đầu tư cần cân nhắc và nghiên cứu chỉ số báo Supertrend để đưa ra quyết định mua vào, bán ra đúng đắn.

Chỉ báo siêu xu hướng hoạt động tốt trong các thị trường có xu hướng (cả xu hướng tăng và xu hướng giảm)

Tín hiệu mua-bán có thể dễ dàng xác định khi chỉ báo này lật lên trên giá đóng cửa. Tín hiệu mua được tạo ra khi siêu xu hướng đóng cửa dưới mức giá và màu sắc chuyển thành xanh lục

Tín hiệu bán được tạo ra khi siêu xu hướng đóng cửa cao hơn về giá và màu của siêu xu hướng chuyển sang màu đỏ

2. Giới thiệu về chỉ báo MACD

Đường MACD (Moving Average Convergence Divergence) là đường trung bình động hội tụ phân kỳ. Được tìm ra vào năm 1979 bởi Gerald Appel, đây là một chỉ báo kỹ thuật được sử dụng phổ biến. Chỉ báo này cho thấy động lượng theo xu hướng của giá cổ phiếu dựa trên mối quan hệ giữa hai đường trung bình động. MACD được tính bằng cách trừ đường trung bình động hàm mũ (EMA) 26 kỳ cho đường EMA 12 kỳ.

Thành phần chính:

- Đường MACD: Hiệu của đường EMA 12 ngày và EMA 26 ngày, thường có màu xanh

- Đường tín hiệu: Là đường EMA chu kỳ 9 ngày, thường có màu đỏ. Đường tín hiệu hoạt động như một chỉ báo kích hoạt các tín hiệu mua và bán.

- Histogram: Phần chênh lệch giữa đường MACD và đường tín hiệu tạo thành các cột histogram. Nếu MACD lớn hơn đường tín hiệu, histogram dương và sẽ nằm trên đường cơ sở. Ngược lại, histogram âm và nằm dưới đường cơ sở cho thấy MACD đang bé hơn đường tín hiệu. Cột histogram càng cao biểu thị MACD càng cách xa đường tín hiệu. Khi cột histogram bằng 0, đường MACD cắt đường tín hiệu. Lưu ý hai đường cắt nhau sẽ có độ trễ so với việc histogram bằng 0.

Cách sử dụng đường MACD hiệu quả:

- Điểm giao cắt: Bán khi MACD giảm xuống dưới đường tín hiệu và mua khi nó tăng lên trên đường tín hiệu. Một tín hiệu khác là khi MACD cắt qua mức 0 từ dưới lên trên, báo hiệu mua và ngược lại báo hiệu bán.

- Quá mua/Quá bán: Khi khoảng cách giữa đường MACD (đường trung bình động ít ngày) và đường tín hiệu của nó (đường trung bình động nhiều ngày) tăng đột biến, cho thấy thị trường có thể đang quá mua và giá cổ phiếu có khả năng sẽ điều chỉnh giảm.

- Phân kỳ: Phân kỳ giảm (giá tăng nhưng MACD không tăng) hoặc phân kỳ tăng (giá giảm nhưng MACD không giảm) đều là dấu hiệu cho thấy xu hướng hiện tại có thể sắp kết thúc, đặc biệt nếu những phân kỳ này xảy ra trong bối cảnh thị trường quá mua hoặc quá bán.

3. Cách tạo chiến lược giữa chỉ báo Supertrend và MACD

Sau đây là chiến lược kết hợp giữa chỉ báo Supertrend và MACD:

3.1. Quy tắc mua:

Khởi tạo vị thế mua: (Supertrend > 0) và (MACD cắt lên MACDSIGNAL)

Cài đặt chỉ báo:

- Supertrend: Hệ số nhân: 3; Độ dài: 7

- MACD và MACDSIGNAL: Độ dài đường tín hiệu: 9; Độ dài dài hạn: 26; Độ dài ngắn hạn: 12

3.2. Quy tắc bán

Điều kiện đóng lệnh: Điều kiện thoát vị thế sẽ được sử dụng bằng các lệnh dừng: Chốt lời, Cắt lỗ, Trailing take profit, Trailing stop loss.

- Tỉ lệ chốt lời: 15 %

- Tỉ lệ cắt lỗ: 7 %

- Trailing take profit: 8 %

- Trailing stop loss: 3 %

4. Kết quả chiến lược

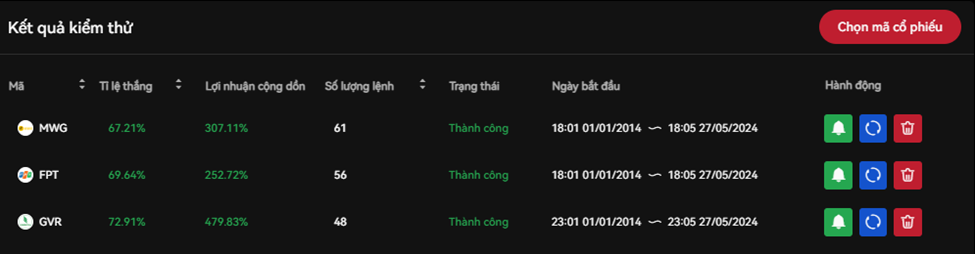

Chiến lược được kiểm thử với các mã cổ phiếu GVR, FPT và MWG

Kết quả ấn tượng của chiến lược:

📍 Tỷ lệ thắng trên 65% với hiệu suất ấn tượng trong các kiểm thử với nhiều mã cổ phiếu khác nhau

📍 Phù hợp với cổ phiếu có xu hướng rõ ràng, hiệu quả trong việc tận dụng xu hướng và động lượng thị trường.

📍 Số lượng lệnh trung bình từ 48 đến 61 trong giai đoạn 2014 - 2024, cho thấy chiến lược này đã tận dụng các cơ hội mua vào và thời điểm bán ra hợp lý

📍 Hệ số Sharpe > 1 với các cổ phiếu kiểm thử (GVR, FPT, MWG), chiến lược đầu tư không chỉ hiệu quả về mặt sinh lợi nhuận mà còn trong việc quản trị rủi ro. Khi chỉ số này cao hơn 1, điều đó nghĩa là nhà đầu tư thu được lợi nhuận cao hơn so với mức rủi ro họ chấp nhận, đảm bảo rằng khoản đầu tư không chỉ sinh lời mà còn an toàn và bền vững.

Kết quả nổi bật:

| Kết quả | GVR | FPT | MWG |

| Tỉ lệ thắng | 72.91% | 69.64% | 67.21% |

| Lợi nhuận cộng dồn | 479.83% | 252.72% | 307.11% |

| Số lượng lệnh | 48 | 56 | 61 |

| Hệ số Sharpe | 1.75 | 1 | 1.02 |

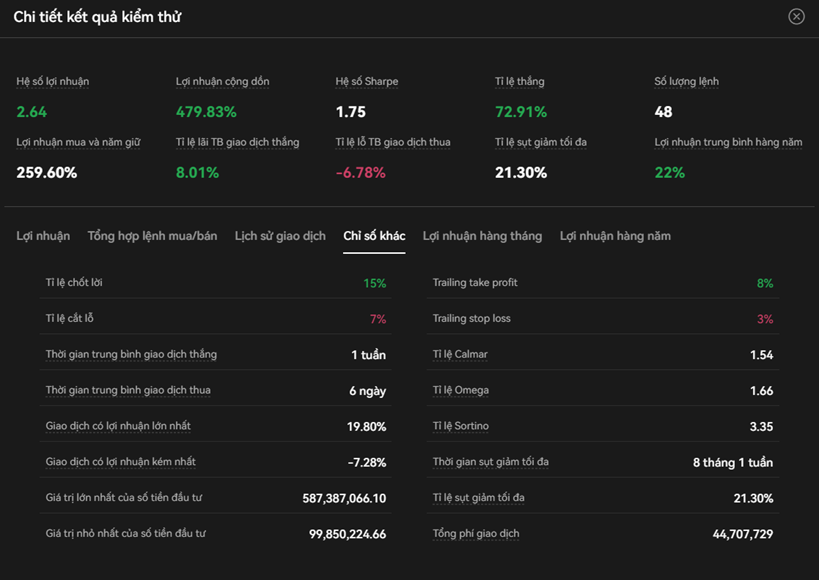

📌 Kết quả chi tiết với mã cổ phiếu GVR:

Kết quả sau là kết quả chi tiết với cổ phiếu GVR, những cổ phiếu khác sẽ tương tự. Để thử chi tiết với các mã cổ phiếu khác, bạn có thể trải nghiệm tại: QM PLATFORM.

Tín hiệu mua/bán của chiến lược

Chi tiết kết quả kiểm thử chiến lược

Lợi nhuận cộng dồn của chiến lược là 479.83% lớn hơn so với lợi nhuận mua và nắm giữ là 259.60%. Kết quả cho thấy chiến lược đã tạo ra sự tăng trưởng đáng kể cho cổ phiếu, không chỉ bảo toàn mà gia tăng giá trị đáng kể so với chỉ đơn giản là giữ cổ phiếu qua thời gian dài.

Các chỉ số khác của chiến lược

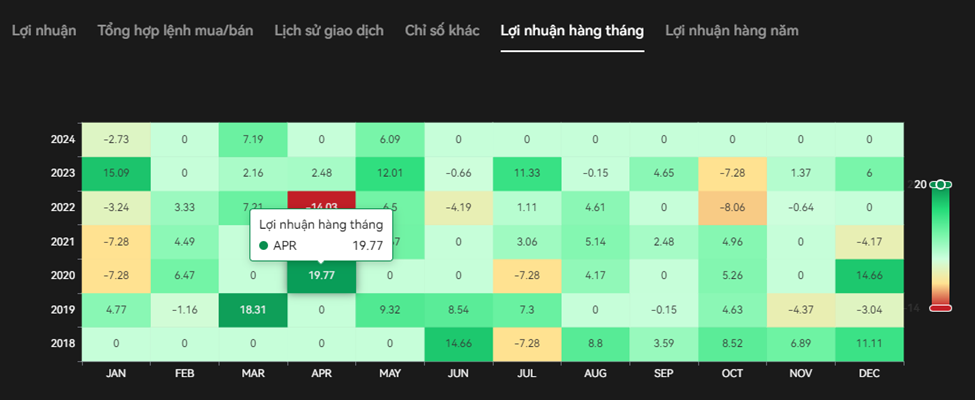

Kết quả lợi nhuận hàng tháng của chiến lược

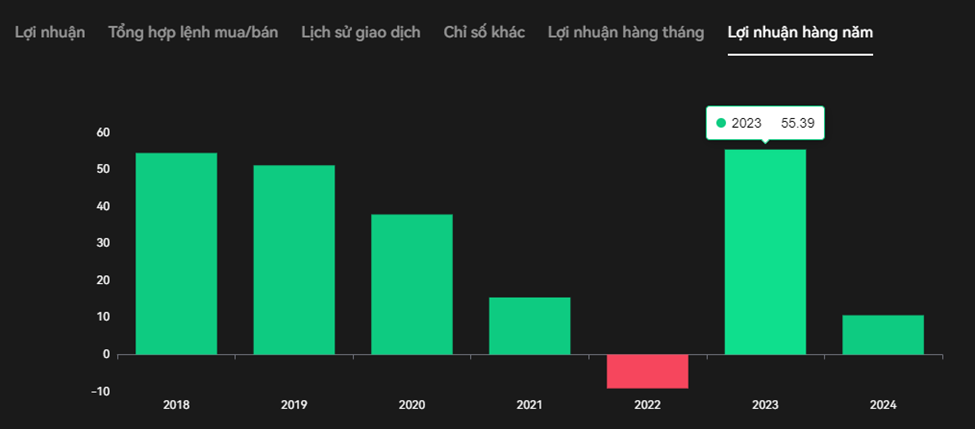

Kết quả lợi nhuận hàng năm của chiến lược

Từ năm 2018 đến 2024, chiến lược đầu tư này đã thể hiện được sự hiệu quả với kết quả lợi nhuận dương trong 5 trong số 6 năm. Đặc biệt trong năm 2023, chiến lược đã đạt mức lợi nhuận lên đến 55.39% đối với mã cổ phiếu GVR.

Hãy áp dụng và thử nghiệm chiến lược này trên QM Platform với các cổ phiếu bạn quan tâm để khám phá tiềm năng và điều chỉnh chiến lược phù hợp với điều kiện thị trường cụ thể.

QM Platform được thiết kế giúp nhà đầu tư có thể dễ dàng Backtest và tạo bot giao dịch:

📌 Không cần am hiểu về lập trình: Nền tảng QM Platform thân thiện với người dùng nhờ tính năng kéo thả, cho phép nhà đầu tư dễ dàng Backtest với các chiến lược.

📌 Hiệu suất nhanh chóng: Kết quả kiểm thử chiến lược được trả về trong vài giây với một khối lượng lớn dữ liệu, các mã cổ phiếu. Từ đó giúp đánh giá và so sánh với các tiêu chí một cách nhanh chóng.

📌 Nguồn dữ liệu phong phú: Kho dữ liệu của QM Platform bao gồm một loạt các chỉ báo kỹ thuật và mẫu nến, từ cơ bản đến nâng cao, cho phép người dùng có cái nhìn toàn diện về thị trường. Sự đa dạng này giúp nhà đầu tư phân tích và đánh giá các khía cạnh khác nhau của thị trường, từ xu hướng và động lượng đến khối lượng và biến động.

📌 Đầu tư không dựa vào cảm tính: Nền tảng cung cấp các công cụ phân tích giúp nhà đầu tư đưa ra các quyết định dựa trên dữ liệu và phân tích kỹ thuật, không dựa vào cảm tính cá nhân.

📢 HÃY THỬ NGHIỆM CHIẾN LƯỢC CỦA BẠN NGAY TRÊN NỀN TẢNG: QM PLATFORM NGAY HÔM NAY

Đánh giá

0 / 5