- Trang chủ

-

/ Hướng dẫn cách lấy dữ liệu lịch sử bằng Python

Hướng dẫn cách lấy dữ liệu lịch sử bằng Python

21/03/2024

9,786 lượt đọc

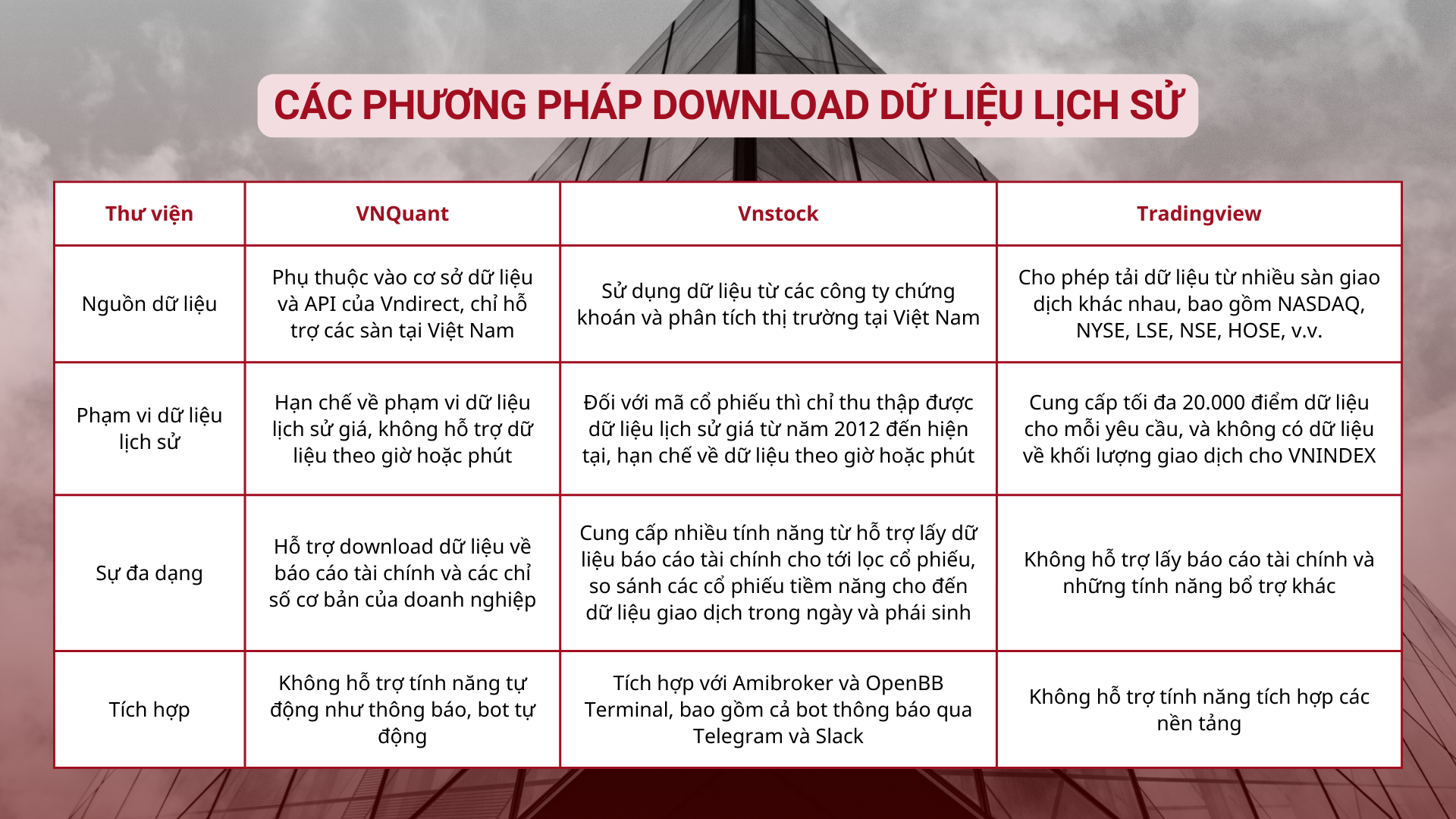

Hiện nay việc ứng dụng công nghệ vào đầu tư chứng khoán ngày càng trở nên phổ biến và việc biết cách ứng dụng chúng vào trong đầu tư chính là lợi thế của bạn. Từ việc nhìn nhận xu hướng, chu kỳ tăng giảm của cổ phiếu, cho đến việc thực hiện kiểm thử hay áp dụng vào các mô hình học máy để dự đoán xu hướng, tất cả đều cần một nguồn dữ liệu đáng tin cậy. Do đó, nhận thấy nhiều người hiện tại vẫn còn đang lấy dữ liệu chứng khoán một cách thủ công nên mình có tổng hợp lại 1 số phương pháp phổ biến trong việc lấy dữ liệu chứng khoán qua những thư viện và chỉ cần với vài dòng code cơ bản trên nền tảng Python sẽ giúp bạn tự động hóa quy trình này rất nhanh và đơn giản.

.png)

Phương pháp 1: Download bằng thư viện VNQuant

VNQuant là một thư viện được tạo ra bởi tác giả Phạm Đình Khánh, giúp mọi người truy cập và phân tích dữ liệu thị trường tài chính của Việt Nam. Thư viện này cung cấp các công cụ và chức năng để tải xuống dữ liệu về báo cáo tài chính và các chỉ số cơ bản của doanh nghiệp, đồng thời hỗ trợ phân tích kỹ thuật bằng cách cung cấp các biểu đồ nến, chỉ báo kỹ thuật và nhiều tính năng khác.

Phương pháp 2: Download dữ liệu bằng thư viện Vnstock

Vnstock là thư viện Python được thiết kế bởi tác giả Vũ Thịnh nhằm để tải dữ liệu chứng khoán Việt Nam một cách dễ dàng và hoàn toàn miễn phí. Vnstock sử dụng các nguồn cấp dữ liệu đáng tin cậy, bao gồm nhưng không giới hạn từ công ty chứng khoán và công ty phân tích thị trường tại Việt Nam. Gói thư viện được thiết kế dựa trên nguyên tắc về sự đơn giản và mã nguồn mở, hầu hết các hàm được viết dựa trên thư viện request và pandas có sẵn trên môi trường Google Colab do đó người dùng không cần cài đặt thêm các gói thư viện kèm theo.

Phương pháp 3: Download dữ liệu từ Tradingview bằng thư viện Tvdatafeed

Tvdatafeed là một thư viện Python được thiết kế để giúp người dùng tải xuống dữ liệu lịch sử từ nền tảng TradingView. Với Tvdatafeed, người dùng có thể dễ dàng truy cập và sử dụng dữ liệu lịch sử của các tài sản tài chính như cổ phiếu, tiền điện tử, hoặc chỉ số từ TradingView để phục vụ cho mục đích phân tích kỹ thuật và giao dịch.

Bài viết này giới thiệu về những phương pháp phổ biến dựa trên công cụ Python để có thể lấy dữ liệu lịch sử một cách dễ dàng. Hẹn mọi người trong thời gian sớm nhất về những phương pháp cụ thể.

Đánh giá

0 / 5