- Trang chủ

-

/ Mẫu hình đỉnh mở rộng là gì? Mẫu hình này được sử dụng trong đầu tư chứng khoán như thế nào?

Mẫu hình đỉnh mở rộng là gì? Mẫu hình này được sử dụng trong đầu tư chứng khoán như thế nào?

21/04/2024

7,238 lượt đọc

Khái niệm

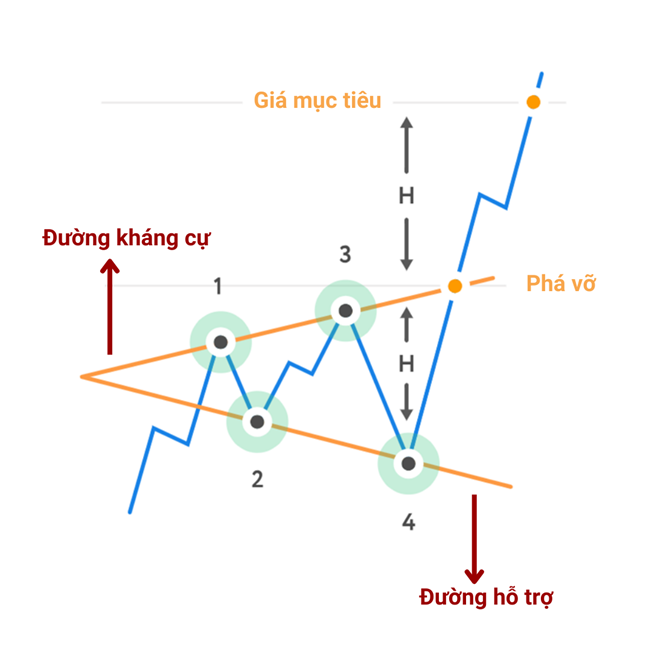

Mẫu hình đỉnh mở rộng hay Broadening Top xảy ra khi giá bắt đầu vào các mẫu hình từ dưới trong một xu hướng tăng. Sau đó, giá sẽ tạo thành đỉnh cao hơn (higher high) và đáy thấp hơn (lower low), và có ít nhất 2 đỉnh và 2 đáy để tạo thành đường hỗ trợ (đường vẽ dưới các đáy, chếch xuống về bên phải) và kháng cự thích hợp (đường vẽ trên các đỉnh, chếch lên về bên phải) tạo thành hình dạng giống cái Megaphone “<”.

Khi giá phá vỡ ranh giới trên cùng của mẫu hình, các nhà đầu tư giao dịch trong ngày và nhà đầu tư giao dịch theo xu hướng của thị trường nên giao dịch theo xu hướng TĂNG. Xem xét mua cổ phiếu hoặc quyền chọn mua tại điểm đột phá lên. Để xác định điểm thoát, tính giá mục tiêu bằng cách cộng chiều cao của mẫu hình (H trên biểu đồ) với giá đột phá. Chiều cao của mẫu hình là sự chênh lệch giữa điểm cao nhất và thấp nhất của mẫu hình

Để hạn chế khi giá đột nhiên chuyển hướng ngược lại, xem xét đặt một lệnh dừng bán ở hoặc dưới giá phá vỡ

Biểu đồ minh họa mẫu hình đỉnh mở rộng

Mẫu hình đỉnh mở rộng mẫu hình giúp xác định khả năng đảo chiều của xu hướng và mẫu hình này thường thấy ở thị trường có xu hướng tăng mạnh (hoặc thị trường có xu hướng đi ngang).

Mẫu hình đỉnh mở rộng hình thành khi giá của một cổ phiếu dần tạo ra các điểm cao mới (1, 3) và các điểm thấp mới (2, 4) theo hai đường xu hướng mở rộng. Giá được kỳ vọng sẽ di chuyển lên hoặc xuống vượt qua mẫu hình tùy thuộc vào đường nào bị phá vỡ trước. Điều phân biệt đỉnh mở rộng và đáy mở rộng là giá của cổ phiếu đang tăng trước khi bước vào hình thành mẫu hình.

Loại hình thành này xảy ra khi biến động giá cao hoặc đang tăng, và khi giá của một cổ phiếu di chuyển với biến động cao nhưng ít hoặc không có hướng rõ ràng. Mẫu hình này có thể chỉ ra sự lo lắng và do dự ngày càng tăng của nhà đầu tư.

Các chiến lược với mẫu hình đỉnh mở rộng

Mục tiêu giá (Bulkowski, 2008)

Mẫu hình Broadening top phá vỡ lên trên:

Giá phá vỡ trên mức kháng cự + ((Đỉnh cao nhất của sự hình thành mẫu hình Broadening top - Đáy thấp nhất của sự hình thành mẫu hình Broadening top) x 62%)

Mẫu hình Broadening top phá vỡ xuống dưới:

Giá phá vỡ dưới mức hỗ trợ – ((Đỉnh cao nhất của sự hình thành mẫu hình Broadening top - Đáy thấp nhất của sự hình thành mẫu hình Broadening top) * 37%)

Xu hướng giao dịch

Khi giá phá vỡ đường kháng cự và tạo ra một đỉnh mới, điều này được gọi là đỉnh mở rộng

Sau khi xác nhận, hãy đợi một đợt thoái lui giá trả về lại mức kháng cự vừa phá vỡ và bắt đầu giao dịch theo xu hướng tăng.

Chú ý: Nhà đầu tư nên chờ đợi cho đến khi một cây nến hoàn toàn đóng cửa trên mức kháng cự để xác nhận rằng một sự phá vỡ thực sự đã xảy ra.

Đánh giá

0 / 5