- Trang chủ

-

/ Mẫu hình vai đầu vai ngược là gì? Cách sử dụng mẫu hình này hiệu quả?

Mẫu hình vai đầu vai ngược là gì? Cách sử dụng mẫu hình này hiệu quả?

07/07/2024

4,419 lượt đọc

Mẫu hình vai đầu vai ngược là một mẫu hình phổ biến để xác định sự đảo chiều mạnh mẽ báo hiệu sớm xu hướng giá sẽ quay đầu từ xu hướng giảm chuyển sang xu hướng tăng. Nếu biết áp dụng chính xác, mẫu hình có thể hỗ trợ giảm thiểu rủi ro và có những dự đoán chính xác hơn, tránh được bẫy hồi giả. Vậy mẫu hình vai đầu vai ngược là gì? Hãy cùng QM Capital tìm hiểu khái niệm và cách sử dụng mẫu hình này một cách hiệu quả trong bài viết dưới đây nhé.

1. Khái niệm

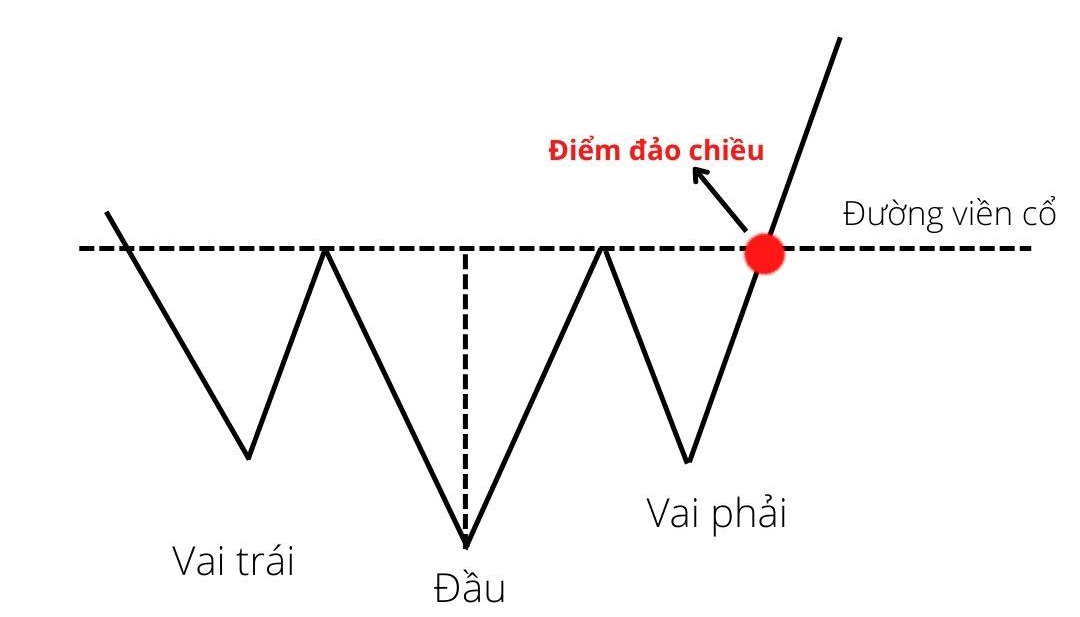

Mẫu hình vai đầu vai ngược (hay còn gọi là Inverted Head and Shoulder) mô tả một mẫu hình đảo ngược, cho thấy sự chuyển đổi từ xu hướng giảm sang xu hướng tăng. Mẫu hình bao gồm ba đáy: đáy giữa (đầu) là đáy sâu nhất và được bao quanh bởi hai đáy cao hơn (vai). Mẫu hình được xác nhận khi giá vượt qua mức kháng cự, được gọi là “đường viền cổ” (Neckline). Mẫu hình vai đầu vai tăng giá là hình ảnh ngược của mẫu hình đầu và vai giảm giá. Mẫu hình có tất cả các bộ phận giống nhau - hai vai, đường cổ và đầu. Chỉ có điều thay vì vai và đầu được hình thành ở các điểm cao cho cổ phiếu, chúng được hình thành ở các điểm thấp.

Cấu trúc mẫu hình Vai – Đầu – Vai ngược:

- Vai trái: Là đáy đầu tiên.

- Đầu: Giá tiếp tục giảm sau khi hồi nhẹ, tạo đáy mới thấp hơn đáy trước. Đỉnh này tạo điểm đầu tiên của đường Neckline.

- Vai phải: Giá giảm nhẹ nhưng tạo đáy cao hơn đáy của đầu. Đỉnh này tạo điểm thứ hai của đường Neckline.

- Neckline: Là đường nối 2 đỉnh giữa vai trái và vai phải. Đường này có thể ngang, tăng dần, hoặc giảm dần.

📌Lưu ý: Nếu Neckline tăng dần, mẫu hình này có khả năng đảo chiều mạnh. Tuy nhiên, cần xác nhận thêm các yếu tố khác trước khi ra quyết định giao dịch.

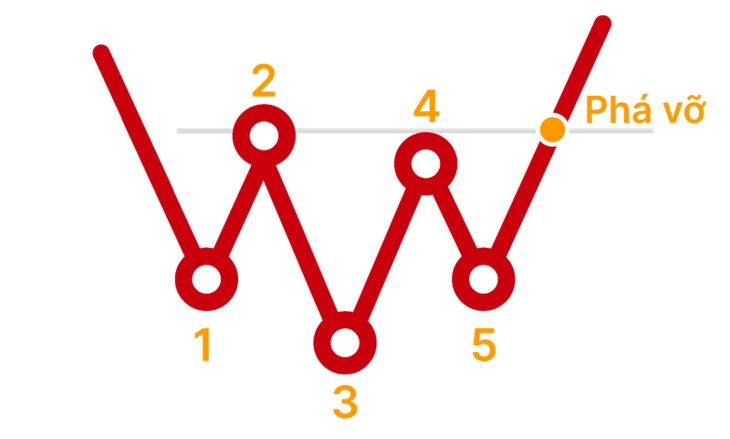

2. Hình thành mẫu hình

Quá trình hình thành mẫu hình bắt đầu khi cổ phiếu đang giảm và chạm mức thấp tạm thời để hình thành vai trái. Sau đó, giá cổ phiếu bật lên tạm thời và hình thành phần bên trái của đường cổ. Tuy nhiên, đà tăng này không kéo dài và giá cổ phiếu tiếp tục giảm xuống thấp hơn mức của vai trái, tạo nên phần đầu. Nhà đầu tư nghĩ rằng mức giá thấp mới này là cơ hội để mua vào.

Khi giá cổ phiếu tăng trở lại và tiếp cận đường cổ, nhiều nhà đầu tư bắt đầu chốt lời, khiến giá cổ phiếu giảm xuống một lần nữa. Tuy nhiên, nhà đầu tư lại tiếp tục mua vào khi giá giảm, không để nó xuống dưới mức thấp trước đó, từ đó hình thành vai phải và khởi đầu cho một đợt tăng giá mới.

Biểu đồ minh họa mẫu hình vai đầu vai ngược

Nhà đầu tư có thể MUA tại giá hoặc phạm vi đột phá lên khi giá cổ phiếu vượt qua đường cổ, với kỳ vọng rằng xu hướng tăng sẽ tiếp tục và giá cổ phiếu sẽ tăng cao hơn.

3. Kết hợp mẫu hình Vai – Đầu – Vai ngược với tín hiệu phân kỳ từ MACD và RSI

- Phát hiện mẫu hình Vai – Đầu – Vai ngược:

Đầu tiên, nhà đầu tư cần xác nhận sự hình thành của mẫu hình Vai – Đầu – Vai ngược qua các mức giá thấp liên tiếp: vai trái, đầu, và vai phải.

- Sử dụng RSI để xác nhận sự phục hồi:

RSI là một chỉ báo động lượng phản ánh sức mạnh tương đối của các di chuyển giá trong một khoảng thời gian nhất định. Khi RSI cho thấy sự phục hồi từ vùng quá bán (dưới 30) về trên mức này, điều này báo hiệu sức mạnh mua đang tăng lên, ủng hộ cho mẫu hình đảo chiều.

- Tìm kiếm tín hiệu phân kỳ MACD:

MACD, một chỉ báo kỹ thuật khác, được sử dụng để xác định xu hướng và động lượng. Phân kỳ MACD xảy ra khi giá tài sản tạo ra một mức thấp mới trong khi MACD không tạo ra mức thấp mới. Sự phân kỳ này thường báo hiệu sự suy yếu của xu hướng hiện tại và tiềm năng đảo chiều.

- Chờ đợi sự đột phá của Neckline:

Neckline trong trường hợp này được hình thành bởi hai đỉnh liên tiếp giữa vai trái và đầu, và giữa đầu và vai phải. Khi giá vượt qua đường Neckline và duy trì trên đó, điều này xác nhận sự hoàn thành của mẫu hình và báo hiệu một xu hướng tăng mới.

Sự đột phá cũng cần được hỗ trợ bởi khối lượng giao dịch cao để tăng độ tin cậy của tín hiệu.

4. Những đặc điểm chú ý

Theo Bulkowski, mẫu hình giá đỉnh đầu 2 vai đảo ngược (Inverse Head and Shoulders) có những đặc điểm sau giúp tăng lợi nhuận:

- Giá giảm càng mạnh trước mẫu hình:

Khi giá giảm mạnh trước khi hình thành mẫu hình, điều này cho thấy có sự bán tháo lớn. Khi mẫu hình đảo chiều xảy ra, lực mua sẽ mạnh hơn, tạo nên đà tăng giá mạnh mẽ sau khi hoàn thành mẫu hình.

- Mẫu hình với những đường dốc xuống đạt hiệu quả cao nhất:

Đường dốc xuống trong mẫu hình cho thấy sự giảm giá mạnh mẽ và liên tục. Khi hoàn thành mẫu hình, khả năng giá tăng mạnh mẽ do sự phục hồi mạnh từ mức giảm sâu.

- Mẫu hình với những đường dốc lên đạt hiệu quả cao nhất:

Đường dốc lên cho thấy sự tăng giá mạnh mẽ ngay khi mẫu hình được hoàn thành. Điều này tạo niềm tin cho nhà đầu tư về khả năng đảo chiều và tiếp tục tăng giá.

- Vai trái cao hơn vai phải:

Khi vai trái cao hơn vai phải, điều này cho thấy mẫu hình có sự đồng thuận mạnh mẽ từ thị trường về sự thay đổi xu hướng. Vai trái cao hơn biểu hiện sự giảm giá sâu ban đầu, và vai phải thấp hơn biểu hiện sự hồi phục, tạo sự chắc chắn về mẫu hình đảo chiều.

Tóm lại, mẫu hình vai đầu vai ngược là một công cụ hữu ích trong việc xác định sự đảo chiều từ giảm sang tăng một cách hiệu quả. Mẫu hình đỉnh đầu, hai vai đảo ngược có thể xuất hiện trong cả xu hướng tăng và xu hướng giảm. Nhà đầu tư nên quan sát thật kỹ để áp dụng đúng. Nhìn chung, nếu áp dụng đúng cách, mẫu hình này giúp nhà đầu tư dự xác định xu hướng và giảm thiểu rủi ro giao dịch.

📌 HÃY KIỂM THỬ CHIẾN LƯỢC VỚI CHỈ BÁO TRÊN TẠI QMTRADE NGAY HÔM NAY:

Đánh giá

5 / 5

Hà Lan

hal**@gmail.com

Cảm ơn ad nhé

Hà Lan

hal**@gmail.com

Cảm ơn ad nhé

Hà Lan

hal**@gmail.com

Cảm ơn ad nhé

Hà Lan

hal**@gmail.com

Cảm ơn ad nhé