- Trang chủ

-

/ Mẫu hình nêm tăng (Rising Wedge) là gì? Những chiến lược với mẫu hình nêm tăng

Mẫu hình nêm tăng (Rising Wedge) là gì? Những chiến lược với mẫu hình nêm tăng

08/08/2024

4,965 lượt đọc

Mẫu hình nêm tăng (Rising Wedge) là gì? Những chiến lược với mẫu hình nêm tăng

Mẫu hình nêm tăng là một trong nhiều công cụ trong phân tích kỹ thuật, thường báo hiệu một động thái tiềm năng trong tài sản hoặc thị trường rộng lớn hơn. Cho dù người dùng là nhà giao dịch trong ngày, nhà giao dịch lướt sóng hay nhà đầu tư dài hạn, việc hiểu cách nhận biết và giao dịch mẫu hình nêm tăng có thể cung cấp các tín hiệu sâu sắc để vào và thoát khỏi thị trường.

1. Khái niệm

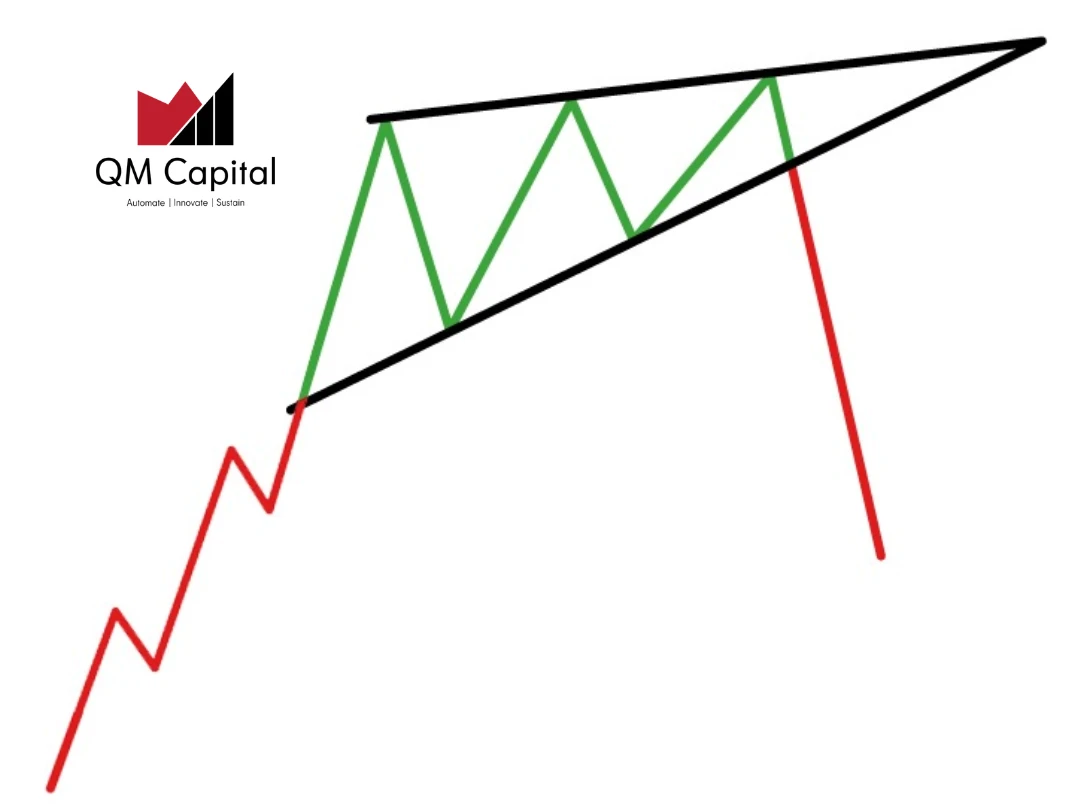

Mẫu hình Rising Wedge (nêm tăng) là một mẫu hình phân tích kỹ thuật thường báo hiệu sự đảo chiều từ xu hướng tăng sang xu hướng giảm, hoặc sự tiếp diễn của xu hướng giảm hiện tại. Đây là một trong những mẫu hình giá quan trọng giúp nhà đầu tư nhận diện các tín hiệu thay đổi xu hướng.

Mẫu hình Rising Wedge không xuất hiện quá thường xuyên so với các mẫu hình khác như Head and Shoulders hay Double Top. Tuy nhiên, khi xuất hiện, tín hiệu của nó thường rất đáng tin cậy, đặc biệt trong Giai đoạn kết thúc xu hướng tăng, khi thị trường bắt đầu suy yếu và chuẩn bị cho sự đảo chiều.

2. Thành phần tạo nên mẫu hình nêm tăng

Mẫu hình Rising Wedge được hình thành khi giá tạo ra các đỉnh và đáy tăng dần nhưng với tốc độ giảm dần, tạo thành hai đường xu hướng hội tụ. Các yếu tố chính bao gồm:

Đường kháng cự (Resistance): Đường nối các đỉnh giá cao dần.

Đường hỗ trợ (Support): Đường nối các đáy giá cao dần nhưng độ dốc ít hơn so với đường kháng cự.

Khối lượng giao dịch: Khối lượng giao dịch thường giảm dần khi mẫu hình hình thành, cho thấy sự suy yếu của xu hướng tăng hiện tại.

3. Hình thành mẫu hình Rising Wedge

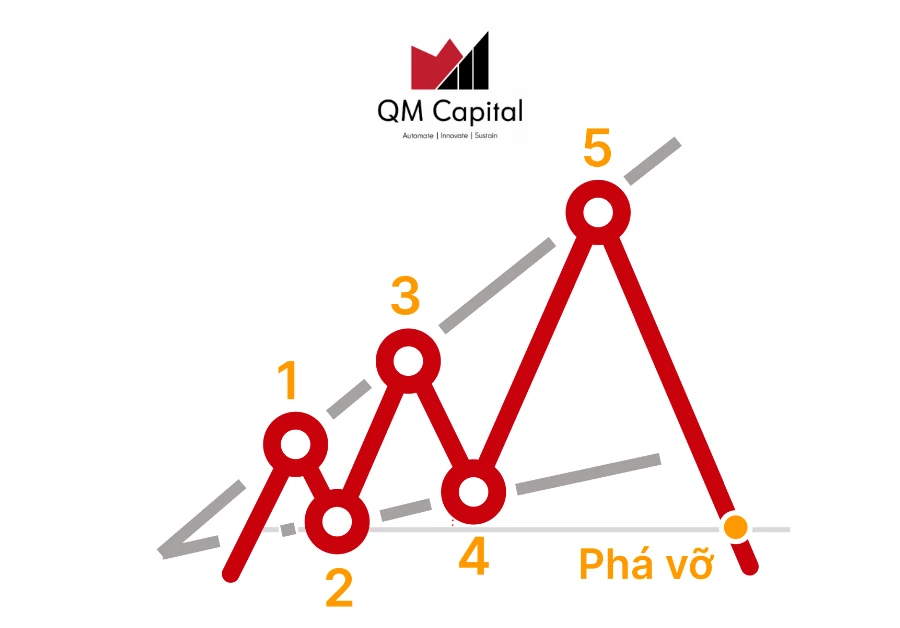

Mẫu hình nêm tăng (Rising Wedge) là một dấu hiệu của xu hướng đảo chiều, thường xuất hiện khi giá dường như đang hướng lên trên. Mẫu hình được hình thành khi giá di chuyển theo xu hướng tăng với biên độ hẹp dần. Hai đường xu hướng dốc lên đi qua các đỉnh cao hơn (1, 3, 5) và các đáy cao hơn (2,4), giao nhau tạo thành một hình tam giác dốc lên. Tuy nhiên, không giống như các mẫu hình Tam giác tăng dần, cả hai đường cần có độ dốc hướng lên rõ rệt, với đường phía dưới có độ dốc lớn hơn.

Nếu giá phá vỡ ranh giới dưới của mẫu hình, xu hướng GIẢM giá được xác nhận, nhà giao dịch có thể bán khống tại điểm/phạm vi đột phá xuống

4. Chiến lược giao dịch phổ biến nào được sử dụng cho mẫu hình nêm tăng

Chiến lược 1: Giao dịch đảo chiều xu hướng

- Xác định mẫu hình: Khi xu hướng tăng bắt đầu suy yếu và hình thành nêm tăng, đó là dấu hiệu của sự đảo chiều sắp tới.

- Chờ đợi phá vỡ: Theo dõi khi giá phá vỡ đường hỗ trợ của mẫu hình. Tuy nhiên, cần thận trọng vì có thể đây là tín hiệu giả.

- Xác nhận phá vỡ: Để an toàn hơn, nhà đầu tư có thể chờ đợi một đợt hồi test lại hỗ trợ vừa bị phá vỡ. Nếu giá không thể vượt qua được đường hỗ trợ và có thêm các tín hiệu đảo chiều khác như nến giảm mạnh hoặc chỉ báo xu hướng, đây là thời điểm lý tưởng để bán.

- Mục tiêu giá: Đặt mục tiêu giá tại các vùng đáy cũ trong nêm.

- Dừng lỗ: Đặt lệnh dừng lỗ ở đỉnh cũ gần nhất của mẫu hình nêm.

Chiến lược 2: Tiếp diễn xu hướng

- Xác Định mẫu hình Trong nhịp hồi hoặc điều chỉnh:

- Nêm Tăng trong xu hướng giảm: Khi xuất hiện trong một nhịp hồi ngắn hạn của xu hướng giảm dài hạn, nêm tăng có thể báo hiệu sự tiếp diễn của xu hướng giảm khi giá phá vỡ hỗ trợ.

- Phá vỡ hỗ trợ và kháng cự:

- Khi giá phá vỡ hỗ trợ của nêm tăng trong xu hướng giảm, đó là tín hiệu để bán tiếp tục theo xu hướng giảm.

- Khi giá phá vỡ kháng cự của nêm giảm trong xu hướng tăng, đó là tín hiệu để mua tiếp tục theo xu hướng tăng.

- Mục tiêu giá: Tương tự chiến lược đảo chiều, mục tiêu giá được đặt tại các đỉnh hoặc đáy cũ trong nêm.

- Dừng lỗ: Đặt lệnh dừng lỗ tại các đỉnh hoặc đáy gần nhất của mẫu hình nêm.

5. Lợi ích của mẫu hình Rising Wedge

- Xác định xu hướng đảo chiều: mẫu hình Rising Wedge là một trong những mẫu hình giá đáng tin cậy nhất để xác định sự đảo chiều từ xu hướng tăng sang xu hướng giảm, giúp nhà đầu tư chuẩn bị cho những biến động sắp tới.

- Cảnh báo sớm: mẫu hình này cung cấp cảnh báo sớm về sự suy yếu của xu hướng tăng hiện tại.

- Tín hiệu mạnh: Khi được xác nhận bằng sự phá vỡ đường hỗ trợ với khối lượng giao dịch tăng, mẫu hình này cung cấp tín hiệu mạnh mẽ và rõ ràng về sự thay đổi xu hướng trên mức giá của đỉnh cuối cùng trong mẫu hình, giúp tăng độ chính xác trong quyết định giao dịch.

📌 HÃY XÂY DỰNG VÀ KIỂM THỬ CHIẾN LƯỢC GIAO DỊCH CỦA BẠN TRÊN NỀN TẢNG QMTRADE TRƯỚC KHI SỬ DỤNG TIỀN THẬT ĐỂ TRÁNH NHỮNG RỦI RO KHÔNG ĐÁNG CÓ.

TRẢI NGHIỆM TÍNH NĂNG TẠI: QMTRADE

Đánh giá

0 / 5