- Trang chủ

-

/ Tại sao quản lý vốn là yếu tố quyết định thành bại trong giao dịch phái sinh?

Tại sao quản lý vốn là yếu tố quyết định thành bại trong giao dịch phái sinh?

21/09/2024

1,911 lượt đọc

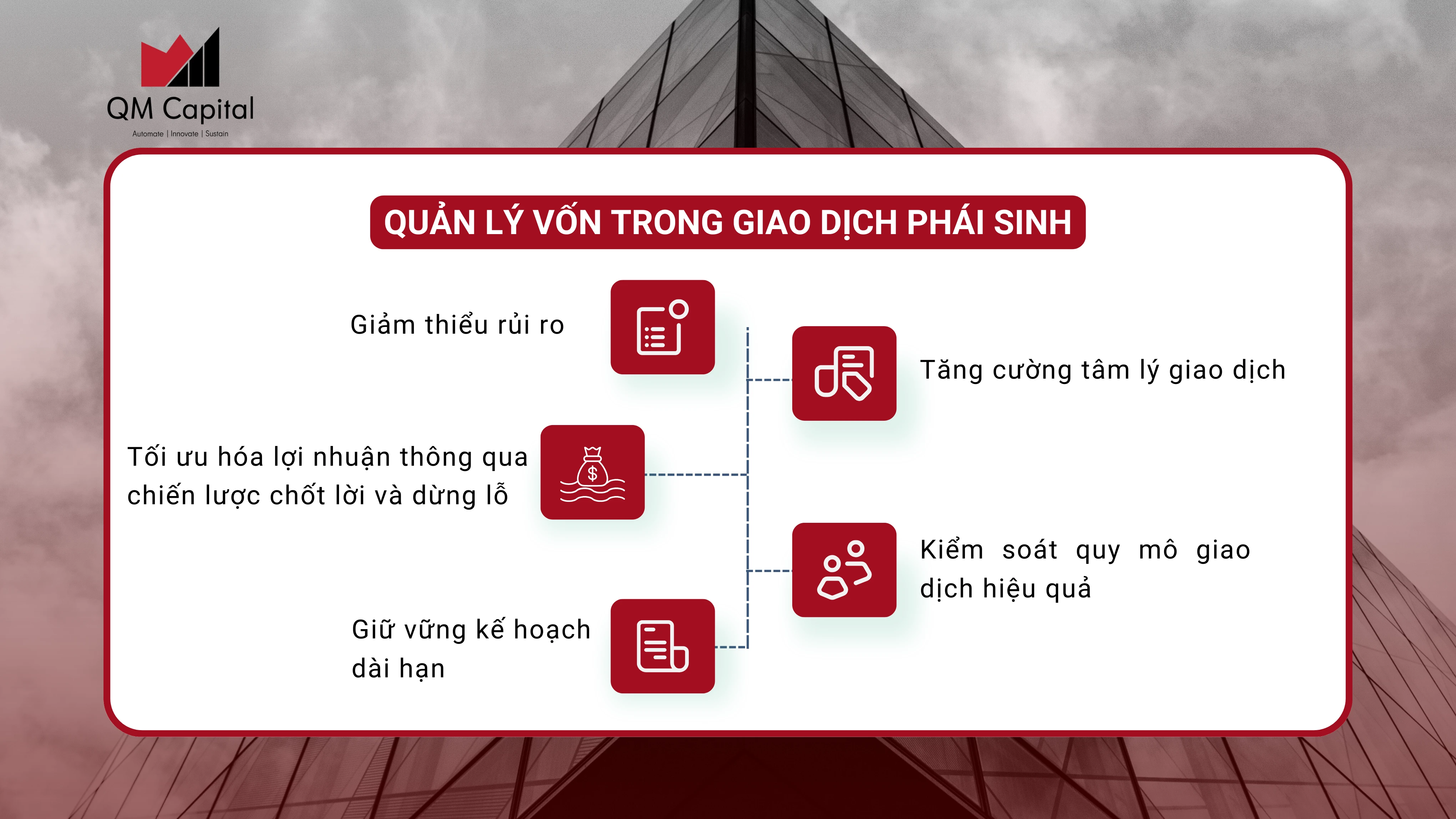

Quản lý vốn là một trong những yếu tố quan trọng nhất trong giao dịch phái sinh, ảnh hưởng trực tiếp đến khả năng thành công và bền vững của nhà đầu tư. Với những biến động mạnh mẽ của thị trường, quản lý vốn không chỉ giúp bảo vệ tài sản mà còn tối ưu hóa lợi nhuận. Dưới đây là phân tích chi tiết về vai trò của quản lý vốn, kèm theo dữ liệu và ví dụ minh họa.

1. Giảm thiểu rủi ro

Một trong những nguyên tắc cơ bản của quản lý vốn là việc phân bổ nguồn lực một cách hợp lý. Trong giao dịch phái sinh, nơi mà biến động giá có thể diễn ra nhanh chóng, việc đầu tư quá nhiều vào một giao dịch đơn lẻ có thể dẫn đến tổn thất lớn.

Ví dụ, nếu nhà đầu tư quyết định mạo hiểm 50% tổng tài sản cho một giao dịch, rủi ro mất trắng tài khoản là rất cao. Ngược lại, một chiến lược quản lý vốn thông minh, như quy tắc “1%” hay “2%”, cho phép nhà đầu tư giới hạn rủi ro của mỗi giao dịch. Điều này không chỉ giúp bảo vệ tài sản mà còn tạo ra cơ hội cho các giao dịch sau này, ngay cả khi một số giao dịch không thành công.

2. Tăng cường tâm lý giao dịch

Quản lý vốn đóng vai trò quan trọng trong việc tạo dựng tâm lý vững vàng cho nhà đầu tư. Khi biết rằng mình đang quản lý vốn một cách hiệu quả, nhà đầu tư có thể tập trung vào các quyết định giao dịch mà không bị chi phối bởi cảm xúc. Ngược lại, thiếu kế hoạch quản lý vốn có thể dẫn đến tâm lý hoảng loạn khi gặp phải một vài thất bại, khiến nhà đầu tư dễ dàng đưa ra những quyết định sai lầm. Tâm lý vững vàng không chỉ ảnh hưởng đến quyết định hiện tại mà còn tác động đến sự phát triển lâu dài của nhà đầu tư trên thị trường.

Theo nghiên cứu của Trader’s Psychology, khoảng 70% nhà đầu tư có tâm lý lo âu khi không có kế hoạch quản lý vốn rõ ràng. Khi áp dụng các quy tắc quản lý vốn, nhà đầu tư có thể tập trung vào phân tích và ra quyết định thay vì lo lắng về khả năng mất mát lớn. Điều này tạo ra môi trường giao dịch ổn định, nơi mà các quyết định được đưa ra dựa trên phân tích thay vì cảm xúc.

3. Tối ưu hóa lợi nhuận thông qua chiến lược chốt lời và dừng lỗ

Quản lý vốn không chỉ là giảm thiểu tổn thất, mà còn là tối ưu hóa lợi nhuận. Một hệ thống quản lý vốn tốt cho phép nhà đầu tư thiết lập các mức chốt lời và dừng lỗ một cách khoa học. Khi một giao dịch đang có lãi, việc tự động chốt lời tại một mức lợi nhuận nhất định giúp nhà đầu tư bảo vệ lợi nhuận đã có. Đồng thời, việc thiết lập điểm dừng lỗ hợp lý không chỉ bảo vệ tài sản mà còn ngăn chặn các tổn thất lớn trong những tình huống không ngờ. Nghiên cứu cho thấy, các nhà đầu tư thành công thường áp dụng các biện pháp này một cách nhất quán.

Giả sử bạn giao dịch hợp đồng tương lai VN30 và dự đoán giá sẽ tăng. Nếu bạn vào lệnh mua ở mức 1,000 điểm và thiết lập mức dừng lỗ tại 950 điểm, bạn sẽ chỉ mất 5% tài khoản nếu giá đi ngược lại. Nhưng nếu giá tăng đến 1,100 điểm, bạn có thể thiết lập mức chốt lời tại 1,150 điểm, mang lại lợi nhuận 15%. Nếu bạn duy trì tỷ lệ thắng 60% và mỗi giao dịch có lợi nhuận 1.5 lần so với tổn thất, bạn sẽ thấy tỷ suất lợi nhuận tăng lên đáng kể.

4. Kiểm soát quy mô giao dịch hiệu quả

Quản lý vốn cũng liên quan đến việc xác định quy mô giao dịch. Việc không có một quy tắc rõ ràng cho quy mô giao dịch có thể dẫn đến việc đặt cược quá lớn hoặc quá nhỏ. Một chiến lược quản lý vốn hiệu quả giúp nhà đầu tư xác định quy mô giao dịch dựa trên tình hình tài chính cá nhân, mục tiêu đầu tư và mức độ rủi ro chấp nhận được. Việc kiểm soát quy mô giao dịch không chỉ giảm thiểu rủi ro mà còn tăng cường khả năng thu lợi từ các cơ hội tốt.

5. Giữ vững kế hoạch dài hạn

Cuối cùng, quản lý vốn giúp nhà đầu tư duy trì kế hoạch dài hạn. Thị trường phái sinh có thể trải qua những biến động lớn và đôi khi không thể dự đoán, nhưng một kế hoạch quản lý vốn vững chắc sẽ giúp nhà đầu tư duy trì kỷ luật và kiên nhẫn. Nhiều nhà đầu tư thất bại vì họ dễ bị cuốn theo những xu hướng ngắn hạn và thay đổi chiến lược một cách đột ngột. Quản lý vốn giúp tạo ra một khuôn khổ cho việc ra quyết định, cho phép nhà đầu tư tập trung vào các mục tiêu dài hạn mà không bị ảnh hưởng bởi cảm xúc tạm thời.

Nếu bạn có một kế hoạch đầu tư với mục tiêu tăng trưởng 10% hàng năm, nhưng trong một tháng bạn thấy thị trường giảm 15%, việc không có kế hoạch quản lý vốn có thể khiến bạn mất kiên nhẫn và bán tháo tài sản. Trong khi đó, quản lý vốn cho phép bạn duy trì chiến lược dài hạn, giúp bạn vượt qua những giai đoạn khó khăn mà không làm tổn hại đến tài sản.

Kết luận

Quản lý vốn không chỉ đơn thuần là một phần trong giao dịch phái sinh mà là một yếu tố quyết định đến sự tồn tại và thành công của nhà đầu tư. Từ việc giảm thiểu rủi ro, tăng cường tâm lý giao dịch, tối ưu hóa lợi nhuận, kiểm soát quy mô giao dịch đến việc duy trì kế hoạch dài hạn, quản lý vốn đóng vai trò quan trọng trong mỗi bước đi của nhà đầu tư. Để thành công trong thế giới phức tạp này, việc xây dựng một chiến lược quản lý vốn vững chắc là điều không thể thiếu.

📌 Hãy xây dựng và kiểm thử chiến lược giao dịch phái sinh của bạn trên nền tảng QMTRADE trước khi sử dụng tiền thật để tránh những rủi ro không đáng có.

Trải nghiệm tính năng tại: QMTRADE

Đánh giá

0 / 5